こんにちはー。

副業Webライターのひちです。

ひちさん、こんにちはー。

先日、源泉徴収を引いた請求書を出してくれと取引先から言われたんだけど、どうしていいかわからなくて・・・

源泉徴収を引く請求書の書き方ですね!

今回、源泉徴収の話をしますが、実際に私が使っている請求書のテンプレートも無料でお渡ししますよ!

無料で?!

そう!

無料です!!

もう!

ゲットするしかないじゃないですか♪

請求書から源泉徴収を引くのはなぜ?

個人が収入を得る場合、所得税がかかります。

所得税には2つの納税方法があります。

「源泉徴収制度」・・・所得を支払う時に支払う側が所得税を回収して納付

「源泉徴収制度」の対象になる場合に請求書から源泉徴収を引くことになるのですが、まずは「申告納税制度」と「源泉徴収制度」をそれぞれ簡単に説明します。

請求書から源泉徴収しない「申告納税制度」

毎年2/16〜3/15の確定申告の時期に前年の1月〜12月の収入から費用を引いた所得に所得税率をかけて前年の所得税が計算し、納付するのが「申告納税制度」です。

1年分の所得から所得税を計算して納付するという制度です。

また、平成25年1月1日から令和19年12月31日までの期間は「所得税」に「復興特別所得税」を併せて納付することになっています。

請求書から源泉徴収する「源泉徴収制度」

確定申告の時期ではなく、収入を得るときに所得税法で決められた税率による所得税を計算し、収入を支払う側が所得税を差し引いた分を支払うのが「源泉徴収制度」です。

先に差し引いた所得税は支払う側が収入を受け取る側の代わりに国に納めます。

身近な「源泉徴収制度」というと給与でしょう。

給与明細をみると、源泉所得税が差し引かれているのがわかります。実はこの源泉所得税は所得税法で決められた税率で計算されますが、年末調整で生命保険料控除や地震保険料控除などを入れ、年間の所得税を計算し、今まで源泉徴収された所得税が多ければ還付し、少なければ徴収するという流れになっています。

他の所得がなければ、年末調整が確定申告のかわりになりますが、他の所得や医療費控除など確定申告が必要な場合は「申告納税制度」もすることになります。

このように、「源泉徴収制度」では、収入を得るときに随時納付されますが、確定申告で他の所得と合わせて計算された所得税と精算しますので、「申告納税制度」も「源泉徴収制度」も最終的に自分が納める所得税は同じになります。

請求書から源泉徴収を引く対象範囲や金額はどう計算する?

請求書から源泉徴収を引く「源泉徴収制度」は給与以外の収入も対象となります。

源泉徴収の対象となる収入はいくつかありますが、実はWebライターも源泉徴収の対象範囲に入るのです。

それでは、請求書から源泉徴収を引く対象範囲や金額はどう計算するのかみていきましょう。

源泉徴収の対象範囲

源泉徴収が必要な報酬・料金等の範囲は次のとおりです。

(1) 報酬・料金等の支払を受ける者が個人の場合の源泉徴収の対象となる範囲

イ 原稿料や講演料など

ただし、懸賞応募作品等の入選者に支払う賞金等については、一人に対して1回に支払う金額が5万円以下であれば、源泉徴収をしなくてもよいことになっています。

ロ 弁護士、公認会計士、司法書士等の特定の資格を持つ人などに支払う報酬・料金

ハ 社会保険診療報酬支払基金が支払う診療報酬

ニ プロ野球選手、プロサッカーの選手、プロテニスの選手、モデルや外交員などに支払う報酬・料金

ホ 映画、演劇その他芸能(音楽、舞踊、漫才等)、テレビジョン放送等の出演等の報酬・料金や芸能プロダクションを営む個人に支払う報酬・料金

ヘ ホテル、旅館などで行われる宴会等において、客に対して接待等を行うことを業務とするいわゆるバンケットホステス・コンパニオンやバー、キャバレーなどに勤めるホステスなどに支払う報酬・料金

ト プロ野球選手の契約金など、役務の提供を約することにより一時に支払う契約金

チ 広告宣伝のための賞金や馬主に支払う競馬の賞金【参照】国税庁HP「No.2792 源泉徴収が必要な報酬・料金等とは」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2792.htm)

Webライターはこの中で「イ 原稿料や講演料など」に該当します。

源泉徴収の計算方法

源泉徴収で引く所得税額及び復興特別所得税の額は、支払金額(源泉徴収の対象となる金額)により次のようになります。

100万円以下 A×10.21%

100万円超 (A-100万円)×20.42%+102,100円

(注)求めた税額に1円未満の端数があるときは、これを切り捨てます。

80万円×10.21%=81,680円

源泉徴収すべき所得税及び復興特別所得税の額は81,680円になり、実際に支払う金額は718,320円になります。

(150万円-100万円)×20.42%+102,100円=204,200円

源泉徴収すべき所得税及び復興特別所得税の額は204,200円になり、実際に支払う金額は1,295,800円になります。

請求書から源泉徴収を引く前に確認することは3つ!

請求書から源泉徴収を引く前に確認しておきたいことは2つあります。

・取引先に消費税を含めて計算するのか確認

・取引先に手取契約にするのか確認

それでは、みていきましょう。

取引先に源泉徴収が必要かどうか確認

取引先が源泉徴収義務者かどうか確認します。

源泉徴収義務者とは、つぎのような事業者をいいます。

会社や個人が、人を雇って給与を支払ったり、税理士、弁護士、司法書士などに報酬を支払ったりする場合には、その支払の都度支払金額に応じた所得税及び復興特別所得税を差し引くことになっています。

そして、差し引いた所得税及び復興特別所得税は、原則として、給与などを実際に支払った月の翌月10日までに国に納めなければなりません。

この所得税及び復興特別所得税を差し引いて、国に納める義務のある者を源泉徴収義務者といいます。(中略)

また、給与所得について源泉徴収義務を有する個人以外の個人が支払う弁護士報酬などの報酬・料金については、源泉徴収をする必要はありません(例えば、給与所得者が確定申告などをするために税理士に報酬を支払っても、源泉徴収をする必要はありません。)。

【出典】国税庁HP「No.2502 源泉徴収義務者とは」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2502.htm)

一先ず、取引先が源泉徴収義務者かどうか確認します。

取引先自体がわかっていないケースもありますが、従業員を雇っていて給与から源泉徴収していれば、源泉徴収義務者でしょう。

また、会社員で一人でライターをしているような副業Webライターが取引先の場合は、源泉徴収義務者にならないので、源泉徴収を引く必要はありません(副業Webライターが他のライターさんに記事を書いてもらう場合など)。

そもそも最終的に確定申告で計算される所得税額は同じなのでしてもしなくてもいいのでは?と思われるかもしれません。

しかし、源泉徴収義務者である取引先は所得税を先に預かって納付する義務があるため、それを怠ると取引先が追徴税を課される可能性があります。

あなたと取引先との関係を円滑にするために確認をしましょう。

取引先に消費税は含めて計算するのか確認

原則は、消費税込みで源泉徴収の計算をします。

まれに取引先によっては消費税を含めない金額で源泉徴収の計算するようにと言われるケースもありますが、そういわれたら消費税を含めない金額で源泉徴収の計算すればいいです。

実は、消費税を含めない金額で源泉徴収を引くとその時の手取りは多くなりますので、ぶっちゃけ取引先に確認せずに消費税を含めない金額で源泉徴収の計算をしても問題はありません。

しかし、確定申告で最終的に同じ所得税額になるため、原則は消費税込みで源泉徴収するのがよいでしょう。

2 報酬・料金等の源泉徴収を行う場合の注意事項

(4) 報酬・料金等の額の中に消費税及び地方消費税の額(以下「消費税等の額」といいます。)が含まれている場合は、原則として、消費税等の額を含めた金額が源泉徴収の対象となります。ただし、請求書等において、報酬・料金等の額と消費税等の額が明確に区分されている場合には、その報酬・料金等の額のみを源泉徴収の対象とする金額として差し支えありません。【参照】国税庁HP「No.2792 源泉徴収が必要な報酬・料金等とは」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/gensen/2792.htm)

取引先に手取契約にするのか確認

手取契約とは、報酬の支払を税引き後の手取額で契約していることです。

例えば「源泉徴収を引いて10,000円(税込)」という契約になります。

この場合の源泉徴収税額の計算方法は手取りを10,000円になるように逆算する計算になるため、収入の金額が細かい数字なります。

支払金額:10,000円÷0.8979(※)=11,137円

源泉徴収税額:11,137円×10.21%=1,137円

(1円未満の端数は切り捨てます。)

手取額:11,137円-1,137円=10,000円

※0.8979=1-10%×102.1%

取引先が請求書作ってくれることもあるって本当?

本来、請求書は仕事をした報酬を請求する側が作るものです。

しかし、副業Webライターが個人であることや、取引先側の事情により作ってくれることもあります。

その時は、自分が行った仕事が請求書にちゃんと反映されているか必ず確認しましょう。

また、請求書いりませんという取引先もあります。

その場合は、入金額が源泉徴収を引いた金額なのか?そうでないのか?わからない場合がありますので、取引先から支払調書をもらって確認しましょう。

支払調書は確定申告に必要?!

確定申告に「支払調書」が必要と聞いたことはないでしょうか?

支払調書とは、源泉徴収を引いたライター代金を支払った側が受け取った側に「年間〇〇円支払い、源泉徴収は〇〇円です」ということが書いた紙です。

通常、前年分の支払調書は今年の1月末から2月ごろに取引先から送られてきますが、年間5万円を超えていない場合は送られてきません。

【提出範囲】

弁護士や税理士等に対する報酬、作家や画家に対する原稿料や画料、講演料等については、同一人に対するその年中の支払金額の合計額が5万円を超えるもの【出典】国税庁HP「No.7431 「報酬、料金、契約金及び賞金の支払調書」の提出範囲と提出枚数等」(https://www.nta.go.jp/taxes/shiraberu/taxanswer/hotei/7431.htm)

実は、年間5万円超えていたとしても、取引先から支払調書がもらえる場合ともらえない場合があります。

取引先から支払調書がもらえた場合は、その支払調書を利用して確定申告すれば良いし、支払調書がもらえない場合は、自分が出した請求書やお帳面を書いておくだけでも確定申告に問題はありません。

記録が無いもないのが1番困ることなので、源泉徴収されて支払ってもらっていることがわかる書類は自分のほうでも残しておきましょう。

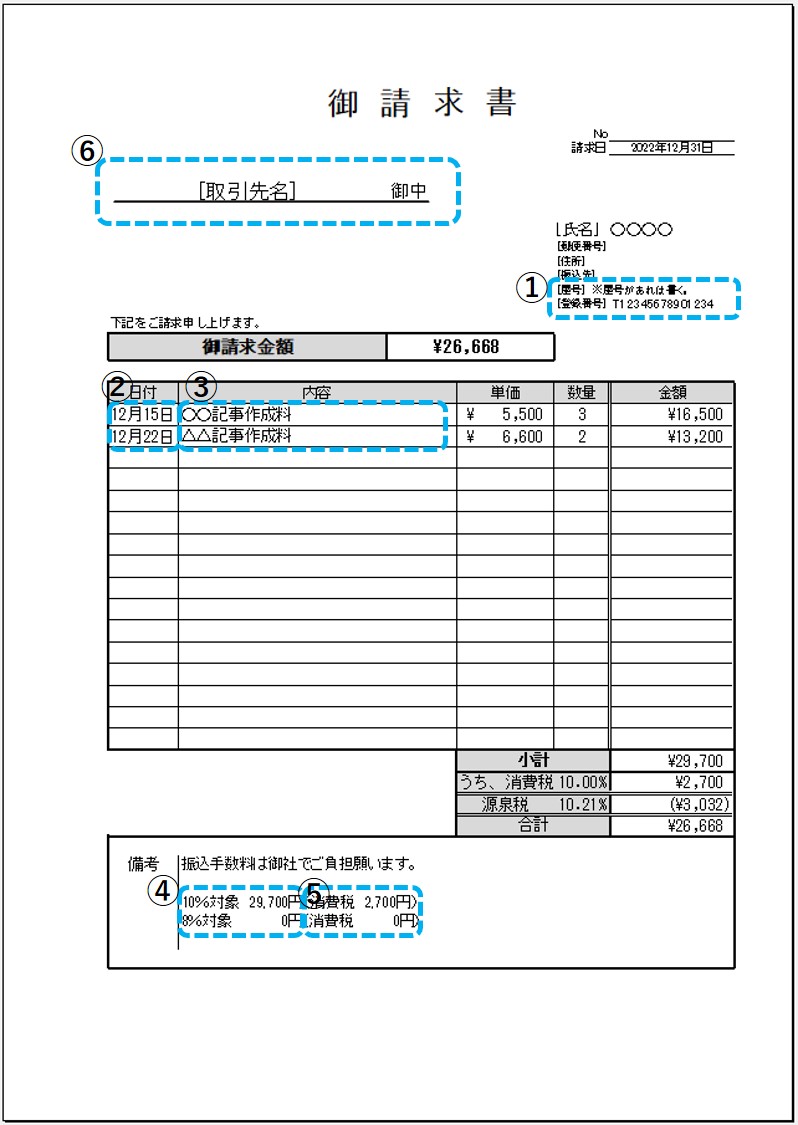

インボイス対応!請求書テンプレート(源泉徴収用)無料ダウンロード

請求書は、次の「請求書に記載すべき項目」に加え、請求書の発行日や振込先、振込手数料の負担についてなどを記載しておくとよいでしょう。

1. 書類作成者の氏名または名称

2. 取引年月日

3. 取引内容

4. 取引金額(税込)

5. 書類の交付を受ける事業者の氏名または名称

現時点では、上記の項目を満たしていれば問題ありません。

しかし、令和5年10月以降はインボイス制度がはじまります。

インボイスとは「適格請求書」のことを言い、「請求書に記載すべき項目」の1~5に「適格請求書発行事業者の登録番号」と「税率ごとに区分して合計した取引金額および適用税率」「税率ごとに区分した消費税額」が加わった請求書のことになります。

1. 適格請求書発行事業者の氏名または名称および登録番号

2. 取引年月日

3. 取引内容(軽減税率の対象品目である旨)

4. 税率ごとに区分して合計した取引金額(税抜または税込)および適用税率

5. 税率ごとに区分した消費税額等(端数処理は1請求書当たり、税率ごとに1回)

6. 書類の交付を受ける事業者の氏名または名称

今回、インボイス制度用の請求書テンプレートをダウンロードできます。

令和5年10月になるまでは「登録番号」を省いた状態で利用していただければインボイス制度が始まっても慌てることはありません。

ただし、副業Webライターとしてインボイスの事業者登録を申請するかどうかは十分検討する必要があります。

※副業Webライターにとってのインボイスに関する記事はしばらくお待ちください。

現時点では、「登録番号」を省いた状態で請求書テンプレートを利用していただければ十分です。

>>請求書テンプレート(インボイス用)Excelシート

※クリックすると、下の画像のExcelシートがダウンロードされます。

副業Webライターとして、この例の請求書にある単価5,000円の記事を5時間かけて書いて納品したら、時給1,000円ですよね。

つい先日まで私が納品した記事は時給1,250円くらいでした。

しかし、最近は時給4,000円くらいにアップ!!

実は作業効率が上がって時短できているんですよ~

時給アップにつながる記事作成の時短ができた方法はこちらです→「才ゼロ」

まとめ

源泉徴収を引く請求書はゲットできましたか?

できましたー!

これで、源泉徴収を引く請求書は書けますね~

はい!

そして、なぜ源泉徴収を引かなきゃいけないのかもなんとなくわかりました!

そうですね!

少しずつ理解していきましょう!